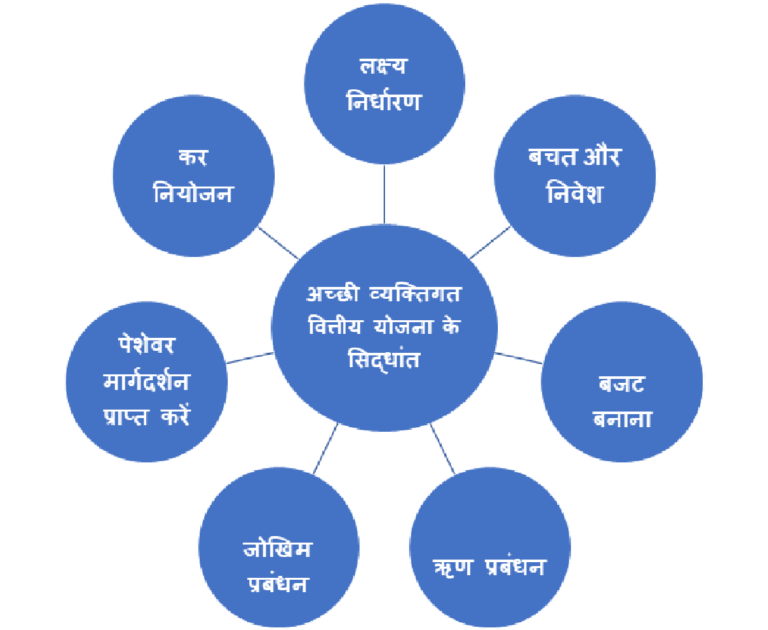

अच्छी व्यक्तिगत वित्तीय योजना के सिद्धांत

अच्छी व्यक्तिगत वित्तीय योजना के सिद्धांत

“खुशी तर्क का नहीं, बल्कि कल्पना का आदर्श है।” – इम्मैनुएल कांत

अच्छी व्यक्तिगत वित्तीय योजना के सिद्धांत किसी के वित्त के प्रभावी प्रबंधन और वित्तीय लक्ष्यों को प्राप्त करने के लिए एक आधार प्रदान करते हैं। यहाँ कुछ प्रमुख सिद्धांतों पर विचार किया गया है:

लक्ष्यनिर्धारण: अपने अल्पकालिक और दीर्घकालिक वित्तीय लक्ष्यों को स्पष्ट रूप से परिभाषित करें।इसमें सेवानिवृत्ति के लिए बचत करना, घर खरीदना, शिक्षा के लिए धन देना, या ऋण–मुक्त होना जैसे उद्देश्य शामिल हैं।विशिष्ट, मापने योग्य, प्राप्त करने योग्य, प्रासंगिक और समयबद्ध (स्मार्ट) लक्ष्यों को निर्धारित करने से आपकी वित्तीय योजना में ध्यान और दिशा प्रदान करने में मदद मिलती है।

बजटबनाना: अपनी आय और व्यय को ट्रैक करने के लिए एक बजट बनाएं। विवेकाधीन खर्च और बचत पर भी विचार करते हुए अपनी आय को आवश्यक खर्चों, जैसे आवास, उपयोगिताओं, परिवहन और भोजन के लिए आवंटित करें यह सुनिश्चित करने के लिए कि आपका खर्च आपके वित्तीय लक्ष्यों के अनुरूप है, नियमित रूप से अपने बजट की समीक्षा करें और समायोजित करें।

बचतऔर निवेश: एक व्यवस्थित बचत और निवेश रणनीति विकसित करें अल्पकालिक जरूरतों और दीर्घकालिक लक्ष्यों दोनों पर विचार करते हुए नियमित रूप से अपनी आय का एक हिस्सा बचाएं। अप्रत्याशित खर्चों को संभालने के लिए एक आपातकालीन निधि स्थापित करें, और निवेश विकल्पों का पता लगाएं जो आपके जोखिम सहनशीलता और समय क्षितिज के साथ संरेखित हों।

ऋणप्रबंधन: अपने ऋण को बुद्धिमानी से प्रबंधित करें। पहले उच्च ब्याज वाले ऋण पर ध्यान केंद्रित करते हुए ऋण चुकौती को प्राथमिकता दें। ब्याज दरों को कम करने के लिए ऋण को समेकित या पुनर्वित्त करने पर विचार करें। ऋण को कम करने और अनावश्यक या अत्यधिक उधार लेने से बचने का लक्ष्य रखें।

जोखिमप्रबंधन: उचित बीमा कवरेज के माध्यम से अपनी और अपनी संपत्ति की रक्षा करें। इसमें स्वास्थ्य बीमा, जीवन बीमा, विकलांगता बीमा और संपत्ति बीमा शामिल हैं। कवरेज के उचित स्तर को निर्धारित करने के लिए अपनी जोखिम सहनशीलता और वित्तीय आवश्यकताओं का आकलन करें।

करनियोजन: अपने वित्तीय निर्णयों के कर निहितार्थों को समझें और कर देनदारियों को कम करने के लिए रणनीतियों का पता लगाएं। कर–कुशल निवेश विकल्पों, कटौतियों और क्रेडिट का लाभ उठाएं। अपनी कर योजना को अनुकूलित करने के लिए किसी कर पेशेवर से सलाह लें। जहां Matta & Matta (एडवोकेट्स, सॉलिसिटर और कंसल्टेंट्स) आपको सर्वोत्तम टैक्स प्लानिंग सलाह प्राप्त करने में मदद करते हैं।

नियमितनिगरानी और समीक्षा: नियमित रूप से अपनी वित्तीय योजना की समीक्षा करें और अपने लक्ष्यों की दिशा में अपनी प्रगति को ट्रैक करें। अपनी आय, व्यय, बचत और निवेश पर नज़र रखें। ट्रैक पर बने रहने और अपनी परिस्थितियों या वित्तीय बाजारों में परिवर्तनों के अनुकूल होने के लिए आवश्यकतानुसार समायोजन करें।

पेशेवरमार्गदर्शन प्राप्त करें: एक वित्तीय सलाहकार या योजनाकार से परामर्श करने पर विचार करें जो आपकी विशिष्ट वित्तीय स्थिति और लक्ष्यों के अनुरूप विशेषज्ञता, मार्गदर्शन और वस्तुनिष्ठ सलाह प्रदान कर सकता है। वे आपको एक व्यापक वित्तीय योजना विकसित करने में मदद कर सकते हैं और निवेश रणनीतियों, सेवानिवृत्ति योजना और अन्य वित्तीय मामलों पर अंतर्दृष्टि प्रदान कर सकते हैं।

उचितरिकॉर्ड बनाए रखना: हमें सभी महत्वपूर्ण दस्तावेजों के लिए अलग–अलग फाइलें रखनी चाहिए। उदाहरण के लिए, कन्वेयंस डीड/गृह संपत्ति, उसका बीमा, नगरपालिका कर, आयकर, उपयोगिता बिल, कार या खरीदी गई विभिन्न अन्य संपत्तियों, उनकी गारंटी और वारंटी कार्ड, बचत बैंक खाता विवरण, क्रेडिट कार्ड विवरण, के लिए एक अलग फाइल रखी जानी चाहिए। डीमैट अकाउंट स्टेटमेंट आदि।

वंचितोंके लिए दान: दान करना (चाहे कितनी भी राशि हो) एक व्यक्ति की सामाजिक जिम्मेदारी की तरह है। बहुत सारे संगठन साल में एक महीने को “जॉय ऑफ गिविंग“ के रूप में मनाते रहे हैं। योगदान दें या अपने तरीके से करें जैसे दान नकद या वस्तु के रूप में देना। हमारे धर्म गुरुओं ने भी हमें परोपकार की शिक्षा दी। सिख धर्म के संस्थापक, गुरु नानक देवजी, अपने अनुयायियों को दान में देने के लिए अपनी आय का 1/10 या 10% योगदान करने का सुझाव देते हैं जिसे ‘दसवंद‘ के नाम से जाना जाता है।

इन सिद्धांतों का पालन करके, आप व्यक्तिगत वित्तीय सफलता के लिए एक ठोस आधार स्थापित कर सकते हैं और अपनी वित्तीय आकांक्षाओं को प्राप्त करने की दिशा में काम कर सकते हैं।

याद रखें कि व्यक्तिगत वित्तीय नियोजन एक गतिशील प्रक्रिया है जिसके लिए निरंतर ध्यान और समायोजन की आवश्यकता होती है क्योंकि आपकी परिस्थितियाँ और लक्ष्य समय के साथ विकसित होते हैं।

Courtesy : https://mattaandmatta.com

![]()